CONTRIBUTI IN CONTO CAPITALE

COME VANNO CAPITALIZZATI I CONTRIBUTI IN CONTO CAPITALE

I contributi in c/capitale devono essere contabilizzati secondo il principio di competenza economica.

La loro rilevazione deve avvenire al momento in cui l’impresa riceve la notifica della delibera da parte dell’ente erogante o, in mancanza, nel momento della pubblicazione del provvedimento.

In mancanza di un atto formale esterno l’iscrizione deve essere fatta nell’esercizio in cui vengono ad esistenza tutti gli elementi soggettivi sui quali si fonda il diritto dell’impresa.

La contabilizzazione dei contributi in c/capitale viene fatta con la scrittura:

| Data | Conto | Importo Dare | Importo Avere |

|---|---|---|---|

| ../../.. | CREDITI PER CONTRIBUTI | 8.000 | |

| ../../.. | CONTRIBUTI IN C/CAPITALE | 8.000 |

I crediti per contributi sono rilevati nello Stato patrimoniale tra gli Altri crediti.

I contributi in conto capitale rappresentano delle Sopravvenienze attive.

Al momento del ricevimento del contributo si rileva la scrittura:

| Data | Conto | Importo Dare | Importo Avere |

|---|---|---|---|

| ../../.. | BANCA C/C | 7.680 | |

| ../../.. | ERARIO C/RITENUTE 4% | 320 | |

| ../../.. | CREDITI PER CONTRIBUTI IN C/CAPITALE | 8.000 |

I contributi in c/capitale sono soggetti a ritenuta del 4%.

Poiché, contabilmente, il contributo viene rilevato in base al principio di competenza, mentre fiscalmente esso viene tassato in base al principio di cassa, bisognerà porre attenzione ai casi nei quali il contributo è rilevato in un esercizio diverso rispetto a quello in cui è incassato.

Esempio:

- la Alfa Srl rileva un contributo in conto capitale nell’esercizio x, in quanto di competenza di tale esercizio;

- il contributo è percepito dall’impresa nell’esercizio x+1;

- l’impresa decide di tassare la sopravvenienza in 5 quote costanti pari a 1.600 euro l’una.

In questo caso l’impresa rileva il contributo nell’esercizio x, ma fiscalmente esso sarà tassato, a partire dall’esercizio x+1, in 5 quote costanti.

Nell’esercizio x l’impresa dovrà, in dichiarazione, effettuare una variazione negativa per l’importo della sopravvenienza rilevata, ma che andrà tassata in seguito.

Il rinvio della tassazione, di un componente positivo di reddito, ai futuri esercizi comporta la necessità di calcolare e rilevare le imposte differite.

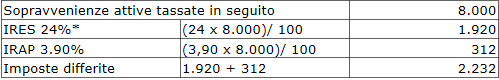

Procediamo al calcolo delle imposte differite:

* A decorrere dal 1° gennaio 2017, con effetto per i periodi d’imposta successivi a quello in corso al 31/12/2016, l’aliquota IRES è pari al 24%. In precedenza essa era del 27,50%.

La scrittura da redigere è la seguente:

| Data | Conto | Importo Dare | Importo Avere |

|---|---|---|---|

| ../../.. | IMPOSTE DIFFERITE DELL'ESERCIZIO NON DEDUCIBILI FISCALMENTE | 2.232 | |

| ../../.. | FONDO IMPOSTE DIFFERITE | 2.232 |

Nella dichiarazione dei redditi si dovrà, poi, effettuare una ripresa in aumento per le imposte differite.

Nell’esercizio x+1 l’impresa dovrà assoggettare a tassazione 1.600 euro di sopravvenienze, con la conseguenza di dover:

- effettuare una variazione in aumento in sede di dichiarazione dei redditi per 1.600 euro;

- rilevare le

imposte sul reddito

relative quota di sopravvenienza tassata nell’esercizio (2.232: 5 esercizi)

Data Conto Importo Dare Importo Avere ../../.. IMPOSTE DELL'ESERCIZIO NON DEDUCIBILI FISCALMENTE 446,40 ../../.. ERARIO C/IMPOSTE SUL REDDITO 446,40

-

stornare le imposte differite

rilevate nell’esercizio precedente per la quota di sopravvenienza tassata nell’esercizio

Data Conto Importo Dare Importo Avere ../../.. FONDO IMPOSTE DIFFERITE 446,40 ../../.. IMPOSTE DELL'ESERCIZIO NON DEDUCIBILI FISCALMENTE 446,40

Si procederà allo stesso modo nei successivi 4 esercizi.

Contributi

Contributi in conto esercizio e rimanenze

Contributi in conto capitale: aspetti fiscali

Contributi in conto esercizio

Contributi in c/esercizio

Crediti d’imposta

Revoca contributo in c/impianti

Vendita di bene strumentale gravato da contributo

Contributo in c/impianti deliberato dopo l'acquisto del bene strumentale

I contributi in c/impianti nella Nota integrativa